| 項目 | 内容 |

|---|---|

サービス名 | Remoba経理 |

会社名 | (株)Enigol |

公式サイト | https://remoba.biz/accountant |

資金繰りとは、資金の円滑な流れを管理していくことです。資金繰り管理には抑えておくべきポイントがいくつかあります。効果の小さい施策に時間をかけても非効率ですし、逆に実現性の低い施策を追い求めても無駄な労力になってしまいます。今回は、資金繰りを管理する具体的な方法と、試して欲しい対策10選をご紹介します。

.jpg)

資金繰りとは、資金の円滑な流れを管理していくことです。資金繰り管理には抑えておくべきポイントがいくつかあります。効果の小さい施策に時間をかけても非効率ですし、逆に実現性の低い施策を追い求めても無駄な労力になってしまいます。今回は、資金繰りを管理する具体的な方法と、試して欲しい対策10選をご紹介します。

.webp)

会社の財務諸表は主に3種類あります。損益計算書、貸借対照表、キャッシュフロー計算書です。このうち損益計算書は一定期間の経営成績を示すもの、貸借対照表はある一時点の会社の財政状態をスナップショットのように切り取ったもの、キャッシュフロー計算書は一定期間の資金の収支状況を示したものです。

資金繰り管理の基礎となる情報源は貸借対照表とキャッシュフロー計算書ですが、少々専門的な知識が必要になります。またこれらは対外的に公表する財務諸表のため一般的な項目が並んでおり、会社として特に知りたい管理強化ポイントが見えづらいという欠点があります。

ある会社では顧客からの入金が滞らないようチェックすることが最重点管理項目であり、またある会社では最初に大きな設備投資をおこない、長期間で回収していくビジネスモデルであるかもしれません。このように、会社の規模や業態によって資金繰りをチェックすべきポイントが異なるのです。

そのため、資金繰り管理の基本情報としてまず会社独自の資金繰り表を作成することをおすすめします。会社独自の資金繰り表を経理部などの専門部門と一緒に定期的にチェックすることにより、より一層資金繰り管理に安定性が増すことでしょう。

>>損益計算書(PL)とは?見方や書き方、役割をていねいに解説

>>貸借対照表の見方・書き方をチェック!損益計算書との違いは?

>>キャッシュフロー計算書の読み方は?基本構造をわかりやすく解説

.webp)

ここでは資金繰りにおいて最低限おさえておくべき管理項目を挙げます。

会社の製品やサービスを売上げた後、契約通りの支払い期間内に入金されたかどうかの確認です。長期にわたり入金が滞っている案件の扱いも含まれます。

お客様への納品に間に合うのであれば、早めに仕入れずなるべく引き付けて仕入れたほうが資金繰りは改善します。とはいえ予期せぬ欠品や輸送上のトラブルなどでお客様との納期を守れないのは信用に関わります。このさじ加減が難しい管理となります。

仕入先への支払期日は契約で定めていますが、仕入先の資金繰り悪化で契約変更を求められるケースや、逆にこちらから支払条件を伸ばす交渉をする場合もあるでしょう。

大部分の経費は管理可能であり将来の支払いタイミングも明確です。従業員への賃金、旅費交通費、外注費、社内設備、販売促進費など普段から利益管理している項目が大部分です。だからこそ精度の高い資金繰り管理が大切です。

税金の支払い時期は毎年ほぼ決まっています。過去の実績をきちんと把握しておけば問題ないでしょう。ただし頻繁に税制が変わりますので注意が必要です。

.webp)

この章では会社の資金繰りを管理する上での体制や管理表、プロセスなどを具体的に説明します。経営者がひとりで管理しようとすれば漏れが生じることがあります。また経理担当者に任せきりでは不安です。資金繰り管理を上手く回すには組織だった運営が大切です。

対外的に作成している貸借対照表やキャッシュフロー計算書のみに頼るのではなく、会社独自の資金繰り管理表を作成することをおすすめします。会社によって資金繰り管理の強化ポイントが異なるためです。売掛金回収にきめ細やかな対応が必要な場合は顧客別売上・入金管理表を作成しましょう。外注先が多い場合は発注・検収・支払リストによる見える化が必須です。管理期間は月別がよいでしょう。過去の実績を入力するとともに先々の見込欄も用意しておきます。経営者の方と経理担当者で相談しながら作成するのがよいでしょう。

管理表ができたら、重点管理項目のそれぞれについて管理責任者を決めます。責任者は自分の責任項目の見込みを立てます。実績確定後、自分の立てた見込みと実績の差異を分析し経営者へ報告します。こうしたPDCA(Plan、Do、Check、Action)を回すことで管理の質が向上していきます。

当月や翌月の見込みだけではなく、最低3ヶ月先までを予測しましょう。経営者が前もって資金繰りを把握し打ち手を講じる時間を確保するためです。ただ、先の見込み精度を上げるのは難しいことです。受注が取れなかった、大きな売上案件の計上時期がずれた、顧客から支払遅延依頼を受けたなど、事業活動には予期せぬことが起こるためです。そのため、見込みを立てると同時にその前提条件を明確にしておきましょう。そうすれば、あとで見込みと実績との差異を分析するときに役立ちます。

.webp)

経営者と経理担当者で月に1度、点検をおこなうことをおすすめします。毎月の実績確定後、先3ヶ月の見込みを策定したタイミングがよいでしょう。先月の見込みが外れた場合はその理由を分析して次の見込み精度向上に活かします。また、3ヶ月先の資金繰りが悪化する場合は、早急に改善の手を打つ必要が生じます。

費用構造分析では会社の費用を固定費と変動費に分けて管理します。この分析手法は資金繰り管理でも有効です。たとえば給与支払いは毎月ほぼ固定額が出ていきます。賃借料や光熱費も同様です。これらは管理が簡単ですから経理担当者はここには手間暇かけずにより難しい変動費項目の管理強化に注力するとよいでしょう。

一般的に倒産とは、会社が債務の支払不能に陥った状態のことを指します。”経営が黒字であれば債務不履行にはならないはずでは?”と思われがちですが、必ずしもそうではありません。たとえ受注や売上が好調で利益が継続していたとしても、資金繰りが悪化し倒産する事があります。利益と入金にはずれが生じるためです。

簡単な例を挙げて説明します。これまで月々100万円前後の受注・売上を計上していた会社が突然1千万円の大型受注を獲得したとします。その仕入や外注費の支払い期限が次々に到来し資金が出ていく。顧客からの売上入金は契約上まだまだ先といったケースです。また、大きな設備投資をおこなう会社の場合も注意が必要です。

黒字経営なのですから魅力ある商品やサービスを提供しており経営基盤はしっかりしているはずです。計画的な資金繰り管理をおこなうことにより黒字倒産となる前に手を打つことができるでしょう。

>>黒字倒産とは?なぜ起こるのか、実例をもとに解説 キャッシュフローを理解しよう

.webp)

すでにお客様との契約で決まっている入金条件を簡単に変更することは至難の業です。他社より優れた新商品を開発したとか、革新的なサービスを新たに提供するといった商品競争力の向上があれば交渉材料にできますが、通常はなかなか難しいでしょう。この場合、今後の売上単価を下げる代わりに入金条件の短縮を打診する手があります。もちろん売上や利益の減少と引き換えにするのですから経営者にとって悩ましい判断となります。資金繰りと利益とを天秤にかけて慎重に検討しましょう。

新規のお客様との販売契約を結ぶ際に前受金契約の条件を付ける手もあります。受注時に総額の20%を先に入金してもらい、売上後30日以内に残りの80%を入金いただくといった契約です。コロナ禍で極端にマスク在庫がひっ迫していた当時、架空受注を回避したり転売を防ぐ目的で前受金は有効な手段でした。また、顧客の資金繰りに懸念がある場合やこれまで取引のない顧客で与信管理上課題があるケース、一般的に資金繰りの厳しい海外の国に販売する場合などは前受金契約を結ぶことが望ましいでしょう。

ファクタリングとは、銀行やファクタリング会社に手数料と金利を支払って自社の売掛金を割り引いてもらうスキームです。簡略化した例で説明すると、3ヶ月後に入金予定のA社向け売掛金100万円を銀行やファクタリング会社に渡し、即時で95万円の入金を受け取るイメージです。差額の5万円は銀行やファクタリング会社の手数料及び金利です。経営者の立場では利益と資金繰りの天秤になりますが、場合によっては会社の資金繰りを救う強力な手段となり得ますので、必要に応じて検討ください。

.webp)

可能であれば仕入先へ支払を遅らせる交渉を持ち込む手段もあります。交渉の中で何らかのペナルティが付与されることもありますが、資金繰りと天秤にかけて合意できる範囲内であれば積極的に進めるべきです。また、一度きりの条件変更ではなく今後の取引においても継続できるよう合意を取り付けたいところです。日ごろの仕入先との良好な関係性が交渉結果に現れる場面でもあります。

部品や商品を仕入れて付加価値をつけて販売する事業の場合は、仕入れタイミングを遅らせることで資金繰りを改善することができます。つまり棚卸回転日数を改善する活動です。無駄なものを買わない、必要なものを必要なタイミングで必要な分だけ購入するプロセスです。反面、購入ロット数量を少なくすれば購入単価が上がる傾向にありますから、結果的に利益を圧迫する可能性も出てきます。経営者にとって利益と資金繰りとを天秤にかけた判断が求められます。

長期にわたり事業を継続してきた会社の中には、もはや使っていない固定資産が眠っているかもしれません。あるいはクラウド化の進展で今となっては利用していないIT機器が放置されている可能性もあります。こうした資産を総点検し、資産価値のあるうちに売却することも検討しましょう。

また、これまで支払ってきた貯蓄性の高い保険の一部は「保険積立金」として資産計上されている場合があります。保険の必要性を見直し、解約・現金化する手段も忘れずに検討しておきたいところです。

金融機関だけではなく地方自治体を含めたさまざまな機関から融資を受けられます。計画性をもって検討すれば低金利で資金調達できる可能性も高まります。ただし、融資の審査では財務状況の安全性や事業の成長性など、様々な角度から評価されることになります。また、申し込みから実施まで通常1ヶ月から3ヶ月程度は見ておくべきです。融資検討に当たっては、日ごろから自社の財務状況を把握しておき、計画性を持った資金調達戦略が必要になります。

.webp)

設備投資をおこなうと資金繰りが一時的に大きく悪化します。一方、うまくリースを活用できれば、金利負担はあるもののこうした一時的な資金繰りの悪化を抑えることができます。

コロナ禍の現在、企業の資金繰り悪化を支援する施策として政府や自治体がさまざまな助成金や優遇税制を打ち出しています。条件があえば必ず申請したいものです。期間限定の施策も多数あるため、期限までに遅れずに申請する必要があります。

不要不急の費用は使わないよう社内のプロセスを改善し従業員に徹底する施策です。これは資金繰り改善だけではなく利益改善にもつながります。効果の大きな費用から総点検しましょう。オフィスの移転や縮小により賃借料を下げる、在宅勤務の仕組みを整備し通勤費や会議費を削減する、会社の一部の機能をアウトソースする、社内のITネットワークを見直して通信費を節約するなど、検討の余地はたくさんあります。

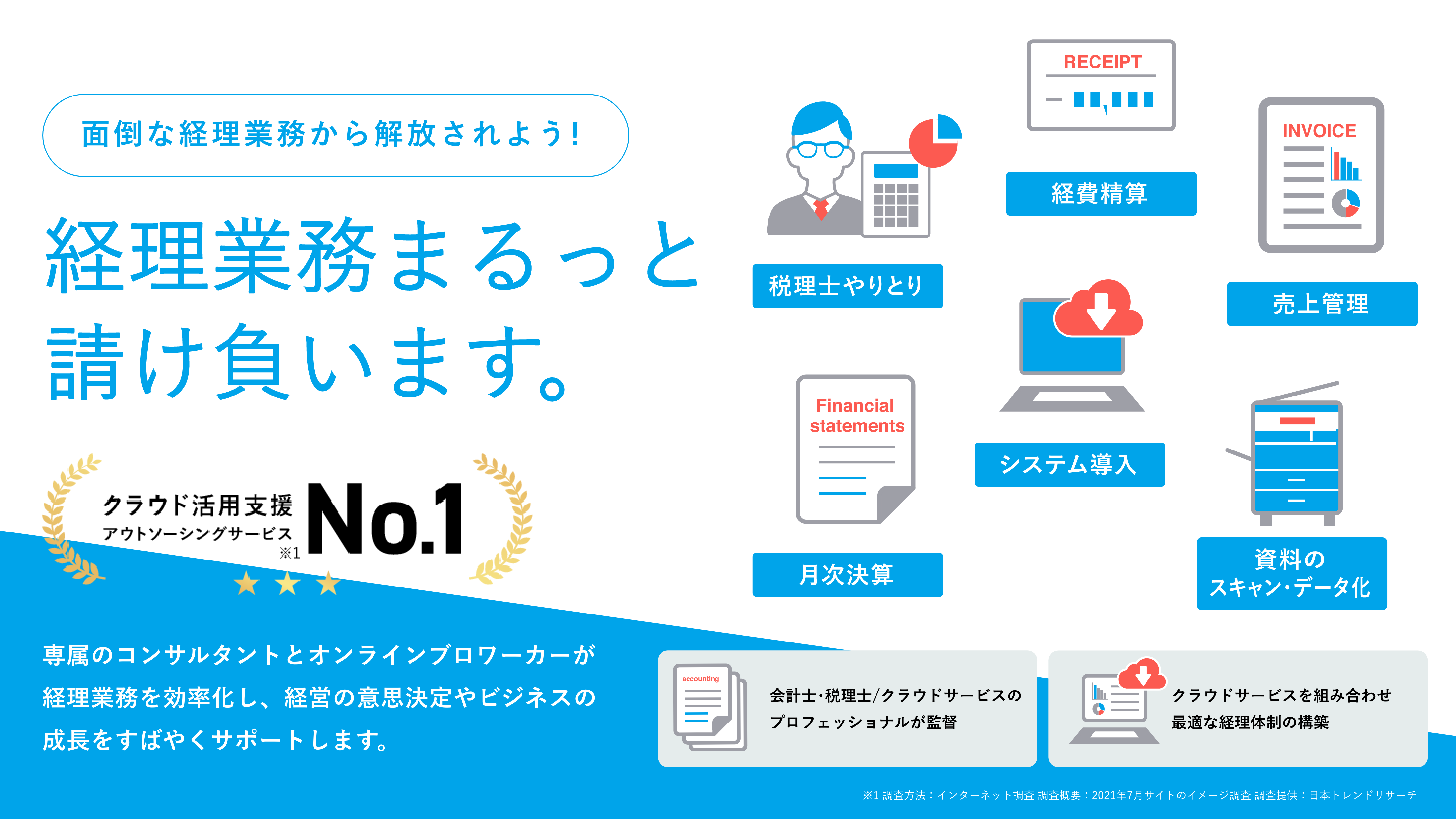

会計ソフト導入から経理業務まで一任できる、オンライン型の経理アウトソーシングサービス。実務経験豊富なプロフェッショナルな経理チームがサポートし、業務効率化と経理体制の最適化を実現します。

Remoba経理は、クラウド会計ソフトを使ってプロワーカーに経理をアウトソーシングできるサービスです。

売上・支払・経費管理、月次決算、確定申告補助まで、ルーティン業務をまるごと外注でき、クラウドソフト未導入のお客様には選定支援なども行います。

クラウド会計運用経験者など、実務経験豊富なアシスタントがチームとなり、日々オンラインで業務を進行。会計士や税理士が監督するため、導入済みのソフトはもちろん、部署をまたぐクラウドソフトとのSaaS連携も提案可能。運営会社は、IPaaSツール開発もしており、システム連携のノウハウが豊富です。経理を含むバックオフィスのデータを一元化し、業務効率化や経理体制の最適化を実現します。

| 項目 | 内容 |

|---|---|

サービス名 | Remoba経理 |

会社名 | (株)Enigol |

公式サイト | https://remoba.biz/accountant |

資金繰りを管理する具体的な方法と対策10選について説明してきました。資金繰りは人の血液にたとえられるほど、会社経営にとって重要なものです。ぜひ経営者の方は経理担当者と一緒に総点検をおこない、よりいっそうの資金繰り改善に努めてください。