インボイス制度と消費税納税額の計算

インボイス制度を理解するためには、基本的な消費税の仕組みについての理解が欠かせません。例を用いて解説します。

例えば、売上が5,500,000円、仕入が3,300,000円のお店があったとします。この場合、

売上に係った消費税が500,000円で、仕入に係った消費税が300,000円ということになります。

消費税納税額は、売上に係った消費税から、仕入れ等に係った消費税を控除して計算されます。

500,000円-300,000円=200,000円

上記の例では、納付すべき消費税額は200,000円となります。

この仕入れ等に係る消費税額のことを「仕入税額控除」といいます。

インボイス制度とは?

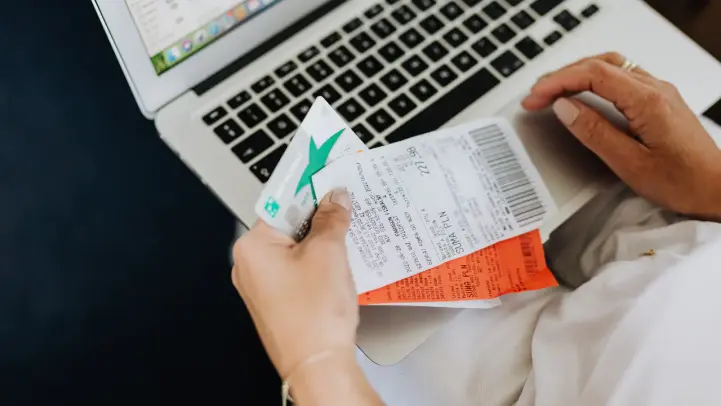

インボイス制度とは、仕入税額控除を行うために、より厳格な要件が導入されることになる制度です。仕入税額控除を適用するためには、所定の要件を記載した請求書や納品書=「インボイス」の発行、保存が必要となります。現行の方式とインボイス制度導入後の方式の違いを確認しましょう。

請求書等保存方式と適格請求書等保存方式

現行では「仕入税額控除」をうけるには、仕入先から購入金額が記載された請求書を受領し保存しておく必要があります。これを「請求書等保存方式」といいます。ここでのポイントは必要な記載事項は「購入金額」であり、税額を表記する必要はないということです。

これに対しインボイス制度導入後は、インボイスとして保存すべき書類に、現行の必要的記載事項に加え、別途、消費税率などの所定要件の記載が必要となります。この所定要件の記載があるものは、請求書でも領収書でもすべて「インボイス」とみなすことができます。インボイス制度は、別名「適格請求書等保存方式」とよばれます。

適格請求書発行事業者

インボイスは、誰でも作成し発行できるわけではありません。インボイスを交付できるのは、税務署の登録を受けた「適格請求書発行事業者」のみとなります。つまり、インボイスを発行するためには、税務署に登録申請書を提出し、審査を受けて「適格請求書発行事業者」となる必要があります。そして、登録申請においても、すべての事業者が行えるわけではありません。登録申請ができるのは、「課税事業者」のみです。登録申請書は令和3年10月1日から申請受付が開始します。

課税事業者と免税事業者

課税事業者は、消費税の申告納付が必要となりますが、免税事業者は消費税の申告納付が不要になります。課税事業者か免税事業者かの違いは、基準となる期間(1年間)における課税売上高が1,000万円を超えるかどうかで決まります。免税事業者は課税売上高が1000万円以下のため、消費税の納付義務が免除されます。ただし、免税事業者であっても所定の手続きをとることにより、課税事業者となることができます。

ポイント

✅ インボイス制度は、課税売上に係る消費税額から仕入税額控除を行うための制度

✅ インボイスがなければ、仕入税額控除を行うことはできない。

✅ インボイスを発行するためには「適格請求書発行事業者」になる必要がある。

✅ 「適格請求書発行事業者」になるには「課税事業者」である必要がある。

✅ 免税事業者であっても所定の手続きをとることにより、課税事業者となることができる。

インボイス制度の導入目的

そもそもなぜインボイス制度は導入されるのでしょうか?インボイス制度導入の背景を確認し、インボイス制度への理解を深めましょう。

「益税問題」への対応

益税問題とは、最終消費者が負担した消費税が、それを預かった事業者の利益となってしまうことを指します。

例を用いて説明します。

例:「卸売業者が、小売業者へ55万円で商品を売り、小売業者が一般消費者に77万円で販売した。最終消費者が負担した消費税7万円が国に収める消費税。」

【卸売業者が課税事業者のパターン】

小売業者の納付額→預かった消費税7万円から支払った消費税5万円を引いた2万円が消費税納付額

卸売業者の納付額→預かった消費税5万円が消費税納付額

消費税の納付額の合計は最終消費者が支払った7万円と一致。

【卸売業者が免税事業者のパターン】

小売業者の納付額→預かった消費税7万円から支払った消費税5万円を引いた2万円が消費税納付額

卸売業者の納付額→免税事業者のため納付額が0

つまり、最終消費者が支払った7万円のうち、実際に納められた消費税納付額は2万円で、差額5万円が免税事業者である卸売業者の益税となっています。

インボイス制度が導入される目的の一つに、この益税問題の解消があげられます。インボイス制度が導入されれば、消費税全額が納付されることになります。

【卸売業者が免税事業者のパターン】

小売業者の納付額→預かった消費税7万円が消費税納付額

卸売業者の納付額→免税事業者のため納付額が0

ただし、ここで注意すべきは、小売業者が免税事業者である卸売業者の納税分を負担することになっています。このような本来納めるべき税金が、事業者の利益となってしまう益税問題を解消すべく、インボイス制度が導入されました。

軽減税率の導入による複数税率への対応

インボイス制度導入の理由として、正確な税率の把握もあげられます。軽減税率が開始され、取引において複数の税率が混在することになりました。品目ごとの税率を区分し、それぞれの税率から正確な納税額を算出しなければなりません。そのため、税務処理を行うためにはインボイスが不可欠となります。インボイス制度は、売手が買手に対し正確な適用税率や消費税額を伝えるための手段といえます。

商品ごとに価格と税率を記載した書類を、証憑として保存しておく必要があります。

不正防止

また、インボイス制度導入の理由として、不正防止があげられます。軽減税率の対象である商品で税率8%のものを税率10%と偽って計上し、差額の2%を不当利益として処理するなどの不正を防ぐ抑止力となる。インボイスには、詳細な取引内容を明記する必要があるので、不正防止効果を期待できます。

インボイス制度導入による影響

次に、インボイス制度が導入されることによる影響を、課税事業者、免税事業者ごとに考察しましょう。

課税事業者に対する影響

税抜売上高が1,000万円以上ある「課税事業者」は、消費税の納税義務を負います。反対に、税抜売上高が1,000万円以下の事業者は、免税事業者となります。

インボイス制度が導入されると、免税事業者からから発行された請求書はインボイスにあたらず、会計処理上は仕入税額控除の対象外となってしまいます。つまり、その取引先に支払った金額のなかに含まれる消費税は、仕入税額控除の対象にはならないことになります。

そのため、インボイス制度が始まるまでに、以下の2点のいずれかを交渉する必要性が生じます。

①取引先に課税事業者として登録してもらうように依頼する

②消費税分の減額交渉を行う

上記の交渉を行わず、インボイス制度導入以前と同じやり方で取引を行うということは、すなわち課税事業者が免税事業者の納付すべき消費税を負担することになるため、資金繰りの悪化を招くでしょう。

免税事業者に対する影響

免税事業者同士の取引である場合は問題ありませんが、課税事業者との取引においては注意が必要です。

課税事業者からしてみれば、免税事業者との取引は消費税の負担が大きくなってしまうため極力課税事業者同士での取引へと移行してしまう恐れがあります。

そのため、課税事業者から、課税事業者として登録を要求される可能性が高い、もしくは消費税分の減額交渉を要求されるでしょう。そのためにも事前に取引先と話し合う必要が生じるでしょう。取引先が大手企業の場合は、力関係から受け入れざるを得ない可能性も否めません。課税事業者としての登録を余儀なくされ、結果、資金繰りを悪化させるおそれもあります。事前に十分な対策が必要といえるでしょう。

インボイス制度の対応方法

それでは、インボイス制度の実務上の取り扱いについて解説していきます。

インボイス制度の開始時期

インボイス制度の開始日は、2023年10月1日です。現時点で課税事業者であっても、制度の適用を受けるためには、会社所轄の税務署に適格請求書発行事業者としての登録が必要です。申請後、税務署の審査を経て登録完了後、税務署から登録番号が通知されます。登録申請は、2021年10月1日から提出ができます。

インボイス制度の義務化が始まる2023年10月1日から登録を受けるためには、原則として2021年10月1日から2023年3月31日までに登録申請書を提出する必要があります。

免税事業者が適格請求書発行事業者として登録をするには

免税事業者が適格請求書発行事業者として登録を受けるためには、課税事業者となる必要があります。免税事業者が2023年10月1日から登録を受ける場合には、登録を受けた日から課税事業者となることができます。ただし、登録を受けた後は、課税事業者となるため今までのように免税を受けられなくなってしまいます。登録を受けるかどうかは事業者の任意のため、取引先から本当にインボイスの発行を求められるかなど取引状況等を事前に検討しましょう。

インボイス制度の開始からすぐに、免税事業者からの仕入税額控除が全額廃止されることはなく、段階的に廃止される予定です。下記のスケジュールを確認しておきましょう。

2023年9月30日(土)まで:100%控除

2023年10月1日(日)~2026年9月30日(水)まで:80%控除

2023年10月1日(日)~2026年9月30日(水)まで:80%控除

2026年10月1日(木)~2029年9月30日(日)まで:50%控除

2029年10月1日(月)から:完全廃止

現行制度の請求書とインボイスの記載項目

インボイス制度導入によって、既存の請求書の記載事項に追加で必要になる項目を確認していきましょう

現行制度で請求書に記載が必要な項目は以下の5つです。

(1)事業者の氏名または名称

(2)取引年月日

(3)取引内容(軽減税率の対象品目である旨)

(4)税率ごとに区分して合計した対価の額(税抜または税込)

(5)書類の交付を受ける事業者の氏名または名称

インボイス(適格請求書)にはさらに以下の太字部分の追加が義務付けられます。

(1)適格請求書発行事業者の氏名または名称および登録番号

(2)取引年月日

(3)取引内容(軽減税率の対象品目である旨)

(4)税率ごとに区分して合計した対価の額(税抜または税込)および適用税率

(5)税率ごとに区分した消費税額など

(6)書類の交付を受ける事業者の氏名または名称

消費税額の端数処理

現行の請求書では、消費税額が記載事項になっていないため、端数処理のルールは定められていませんでした。インボイス制度によって、新たに消費税額等の記載が必要となったことで、1円未満の端数処理に対して新たにルールが設けられることになりました。

記載事項である「税率ごとに区分した消費税額等」に1円未満の端数が生じる場合、一つのインボイスにつき、税率ごとにそれぞれ1回の端数処理を行う必要があります。

例:8%対象の商品の課税合計額が 27,070円 → 消費税は2,165円

10%対象の商品の課税合計額が 26,435円 → 消費税は2,643円

8%と10%それぞれまとめて1回の端数処理を行います。なお、端数処理の方法は切り上げ、切り捨て、四捨五入のどの方法で計算するかは厳格なルールが設けられていません。どの方法で計算しても大丈夫です。