| 項目 | 内容 |

|---|---|

サービス名 | Remoba経理 |

会社名 | (株)Enigol |

公式サイト | https://remoba.biz/accountant |

変化の激しい時代においては、財務基盤の強化が非常に重要になってきます。事業を回し続けることが難しい今こそ、経理担当者として「貸借対照表」から財務分析を行い、経営をアシストすることが極めて重要です。貸借対照表の理解を深めることで、財務分析能力を高め、経営者から一目置かれる経理担当者を目指しましょう!

変化の激しい時代においては、財務基盤の強化が非常に重要になってきます。事業を回し続けることが難しい今こそ、経理担当者として「貸借対照表」から財務分析を行い、経営をアシストすることが極めて重要です。貸借対照表の理解を深めることで、財務分析能力を高め、経営者から一目置かれる経理担当者を目指しましょう!

貸借対照表は、極めて重要な書類です。なぜなら、その本質は、経営者の過去の経営判断の蓄積そのものだからです。どのように資金を調達し、どのように運用し、どれだけ自己資本を増やしたのか。貸借対照表は「経営センスの成績表」と言い換えることもできるでしょう。

会社にとって最も大切なことは、事業継続です。損益計算書の最終利益がいくら黒字であっても、現金がなくなるとあっという間に会社は潰れてしまいます。そしてその兆候は、損益計算書ではなく、貸借対照表に表れるのです。

売上目標を声高に語る経営者は多いですが、貸借対照表の目標を語る経営者は多くはありません。しかし、事業継続を行っていくために、貸借対照表の目標を持って安定を図っていく事は非常に重要です。

平成時代に自社の時価総額を約70倍にも増やした敏腕経営者の日本電産・永守重信会長は「企業の本質は貸借対照表にあらわれる」と強調しています。貸借対照表は、事業活動の蓄積であり、会社の底力を示すものだからです。

経理担当者として、貸借対照表をきっちりと理解するために、押さえるべきポイントを確認していきましょう。

まずは、貸借対照表の基本構造を押さえましょう。

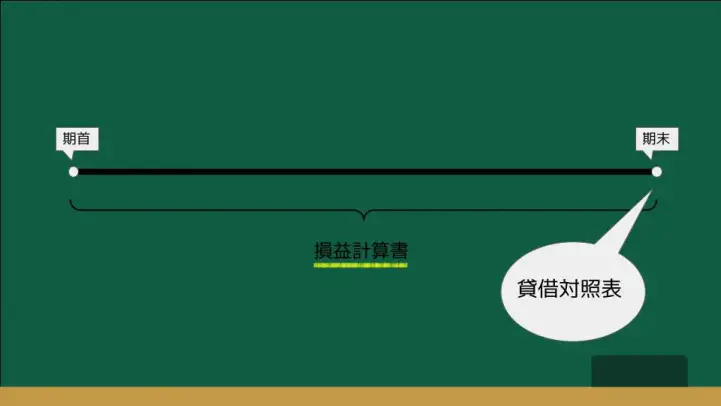

貸借対照表は、決算日時点の会社の全財産の残高を表す書類です。損益計算書が年度の期首から期末までの1年間のトータルの数字であるのに対し、貸借対照表は期末時点の数字になります。そしてその数字がそのまま、翌年度の期首残高となります。

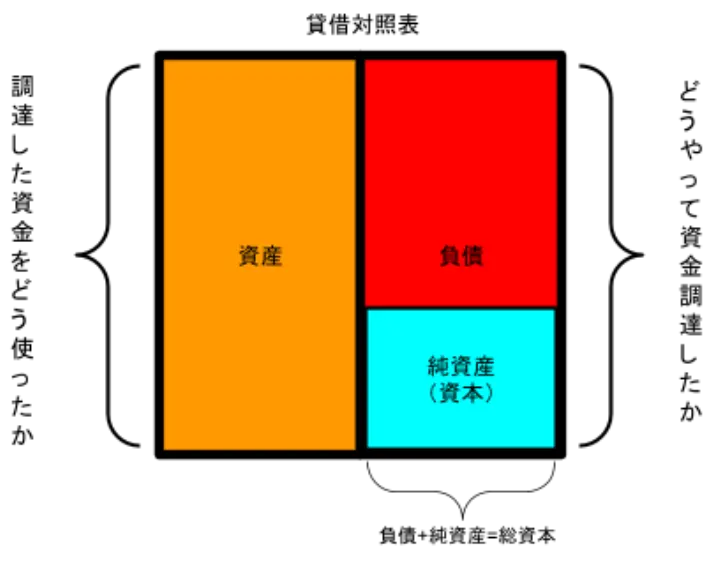

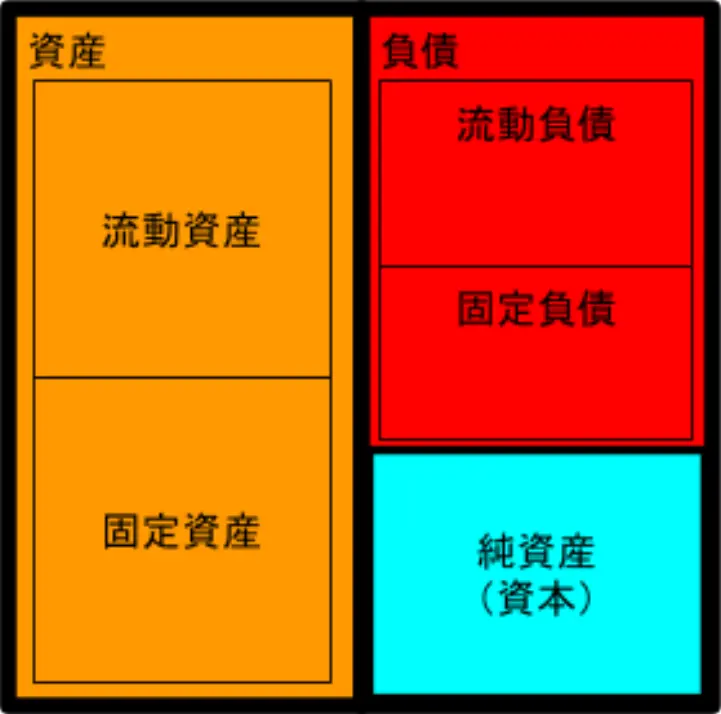

貸借対照表は、左に「資産の部」、右に「負債の部」「純資産の部」と、大きく二つのボックスがあり、左右がバランスしているため、バランスシート(B/S)とも呼ばれます。(資産=負債+純資産)

この二つのボックスのうち、右側は「会社がどのようにして事業に必要なお金を調達しているのか」を表し、左側は「会社が調達した資金をどのように運用・保有しているか」を表しています。負債と純資産の合計が、会社の総資本になります。

それでは、資産・負債・純資産について詳しく解説していきます。

資産とは、現金や、商品、建物・土地などの売ればお金になるものです。資産は「流動資産」と「固定資産」に分類されます。どちらと見なすかについては「正常営業循環基準」と「1年基準」という二つの基準によって判断します。

正常営業循環基準:正常な営業活動循環内にある「資産」と「負債」を、流動区分へ表示する

1年基準:貸借対照表日の翌日から1年以内に資金化する「資産」、または返済期限が到来する「負債」を、流動区分へ表示する

流動資産とは、現金や、本来の営業活動で発生した売上債権や在庫などの資産、1年以内に現金化される予定の資産のことです。勘定科目は、現金、預金、売掛金、有価証券、棚卸資産などが該当します。

固定資産は、1年以上保有・使用する資産のことを指します。勘定科目は、土地・建物・備品・投資有価証券等などが該当します。

貸借対照表では現金化しやすいものから並べるのが通常で、上から流動資産、固定資産と並べます。上にある項目が多ければ多いほど現金化しやすい資産を多く保有していることを表し、理想的な貸借対照表とみなされます。

負債とは会社の借金など、マイナスの財産のことです。主に金融機関からの借入や社債、仕入れ時の買掛金など、返済の義務があるものです。負債は「流動負債」と「固定負債」に分類されます。どちらと見なすかについては、資産と同様「正常営業循環基準」と「1年基準」という二つの基準によって判断します。

流動負債とは、営業活動で発生した仕入債務などの負債と、返済期限が1年以内の負債のことです。勘定科目は、支払手形、買掛金、短期借入金、未払金、前受金、預り金、仮受金などが該当します。

固定負債とは、返済期限が1年を超える負債のことです。勘定科目は、長期借入金や社債、長期前受収益、退職給付引当金などが該当します。

純資産は、返済義務がない純然たる会社の資産で「自己資本」とも呼ばれます。純資産には、株主から出資された資本金や事業を通じて得た利益が蓄積されています。

貸借対照表で、会社の資産状況を把握するときに、まず目にするのが純資産です。純資産の合計がマイナスであれば、たとえ損益計算書上が黒字であっても、実はその会社は他人から借りたお金で何とか会社を継続している債務超過の状態であることがわかります。

以上、貸借対照表の骨組みは「資産」「負債」「純資産」の三つの箱ですが、さらに資産を「流動資産」と「固定資産」、負債を「流動負債」と「固定負債」に区分して表示するので、五つの箱に細分化されます。

ここまで、貸借対照表の基本的な構造についてお伝えしてきました。次に貸借対照表からどんな事が読み取れるかを見ていきましょう。貸借対照表をしっかりと読める力がなければ、その意味するもの、改善方法は見えてきません。重要な五つの分析指標を、一つ一つ理解していきましょう。

自己資本比率は、総資本の中に占める純資産の割合の事です。会社の資金調達のうち、どれだけ自己資本で賄えているかを確認することで会社の健全性を確認できる指標です。計算方法は、以下になります。

自己資本比率(%)=純資産÷総資産×100

自己資本比率が低いと、他人資本の影響を受けやすい不安定な経営を行っている会社と見なされ、自己資本比率が高いほど、財政状態は良好だと見なされます。ただし、自己資本比率が100%であれば、超優良企業とみなされるのかというと、そうとも限りません。

会社運営を続けていく中では、どんなに経営センスに溢れる経営者であっても、難しい舵取りをせまられるタイミングは発生します。また、企業ステージの変化に伴い、多額の資金調達が必要になる時期も訪れます。その際、全く金融機関からの借入がない無借金経営の状態であることが、金融機関からの資金調達においてリスクになるケースもあります。金融機関は、基本的に過去の返済実績に対してお金を貸すためです。自己資本比率は、金融機関が融資の際に最も重視する指標でもあります。

では、自己資本比率は、どのくらいが望ましいのでしょうか?令和元年中小企業実態基本調査速報によると、中小企業の自己資本比率は40.92%という結果でした。ちなみに前年度は40.54%、前々年度は40.27%です。3年連続40%台で推移している結果を考慮すると、40%が1つの目安となります。

参考:令和元年中小企業実態基本調査速報(要旨)

また、自己資本比率が50%あれば、他人資本である負債と自己資本がバランスしている事になります。言い換えれば、自己資本で他人資本をすべて賄えるという事であり、倒産リスクは極めて低い安定経営と言えるでしょう。

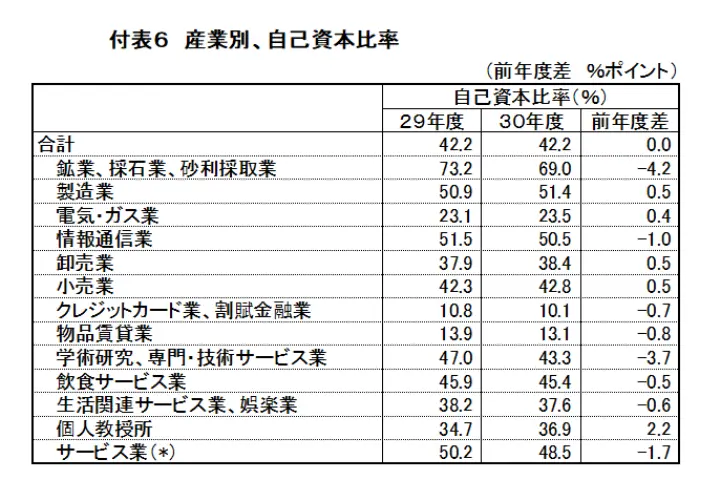

経済産業省が発表している「2019年企業活動基本調査速報-2018年度実績-」から産業別の自己資本比率を引用掲載しましたので、参考にしてみてください。

参考:2019年企業活動基本調査速報-2018年度実績-|経済産業省

自己資本比率は、業種によってかなり差が大きいので、上記の表が1つの目安になるかと思います。目安を掴むには比較することが大事です。まずはこの数値を目安に自社の自己資本比率を計算してみましょう。

流動比率は、1年以内に資金化される流動資産を、1年以内に支払うべき流動負債の額で割って、短期間での資金繰りに問題がないかを確認する指標です。計算方法は、以下になります。

流動比率(%)=流動資産÷流動負債×100

一般的に流動比率は200%を超えていると安全とされています。平均は120~150%くらいで、100%を割ると早急に資金調達など対策を検討することが必要です。

流動比率が高くても、その科目内容をよく精査する必要があります。精査するチェックポイントを以下にまとめました。

上記のチェックポイントにあてはまることにより流動比率が高くなっているようでは、実態を把握しているとは言い難いでしょう。勘定科目の中身もしっかり精査し、実態ベースでの流動比率を確認していきましょう。

短期的な資金繰り状況を判断する指標である流動比率を、さらに厳しく補完する指標が当座比率です。計算方法は、以下になります。

当座比率(%)=当座資産/流動負債×100

当座資産とは、容易に換金が可能で当座の資金繰りに使える資産のことです。現金および預金、売掛金、受取手形、市場で売却可能な有価証券などを差し、たな卸資産を除外します。たな卸資産は現金化されるまで長期に及び、また現金化されないリスクを含んでいるため当座資産には含めません。次の計算方法で算出するのが一般的です。

一般的に当座比率は100%以上が望ましいとされています。150%以上あるとかなり良い評価がされます。70%以下になると支払能力に問題があると判断されてしまいます。

当座比率が高くても、その科目内容をよく精査する必要があります。精査するチェックポイントを以下にまとめました。

上記のチェックポイントをしっかり確認し、実態ベースでの当座比率を確認していきましょう。

固定比率は、会社が安全に設備投資を行っているかを見る指標です。固定資産の資金調達が、返済義務のない自己資本でどれだけ賄われているかを確認します。計算方法は、以下になります。

固定比率(%)=固定資産÷自己資本×100

今まで説明した①~③の指標は、高ければ高いほど良いとされる指標ですが、固定比率は低いほど良いとされる指標です。一般的に固定比率は120%以下であれば、自己資本で設備投資を行っている割合が高く、無理がない投資とみなされます。

固定資産は1年を超え長期保有する資産になります。設備投資を行った単年度は取得価格が大きいため、単年度の貸借対照表だけでは判断が難しいです。そのため、数年間の推移を確認することが重要です。投資後3年から5年の推移を見ていきましょう。固定比率が年々下がっていれば、固定資産の投資の効果があると見なされるでしょう。

また、固定比率が100%を大幅に下回っている場合も、減価償却の進んだ古い設備が多かったり、耐用年数を著しく過ぎた建物など、将来的に利益獲得が困難になる懸念がないかを確認していきましょう。

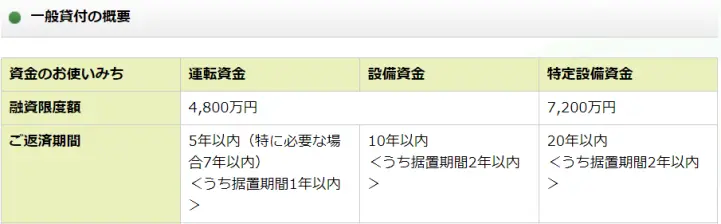

設備投資はそもそも高額の投資です。一般的には借入を行っている会社が多いでしょう。そして設備資金と事業資金とでは、融資を受けた場合の返済期間が大きく異なります。

参考:一般貸付|日本政策金融公庫

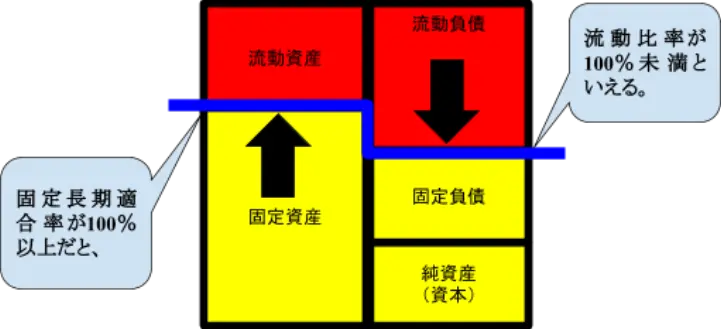

この事を考慮し、固定長期適合率は、固定比率の計算式に、長期的な借入金を含む固定負債を分母に加えており、固定資産の資金調達に無理がないかを確認することができます。以下の計算式で表します。

固定長期適合率(%)=固定資産÷(自己資本+固定負債)×100

設備投資が、自己資本と長期的な負債の範囲内で無理なく行われているかを見ることで、長期的な会社の安全性を分析できる指標が固定長期適合率です。

固定長期適合率も、固定比率と同じく低いほど良いとされる指標です。固定長期適合率は目安ではなく100%以下が絶対条件です。なぜなら、100%を超えるという事は、長期的に資金化できない固定資産を、短期的な支払いを余儀なくされる流動負債で賄っているという事であり、かなり危険な資金繰り状態であるといえるからです。

また、固定長期適合率が100%以上あるということは、指標②の流動比率も100%未満となり、かなり良くない状態であるといえます。

安全経営を行うためには、固定長期適合率は100%以下であることが絶対条件と覚えておきましょう。

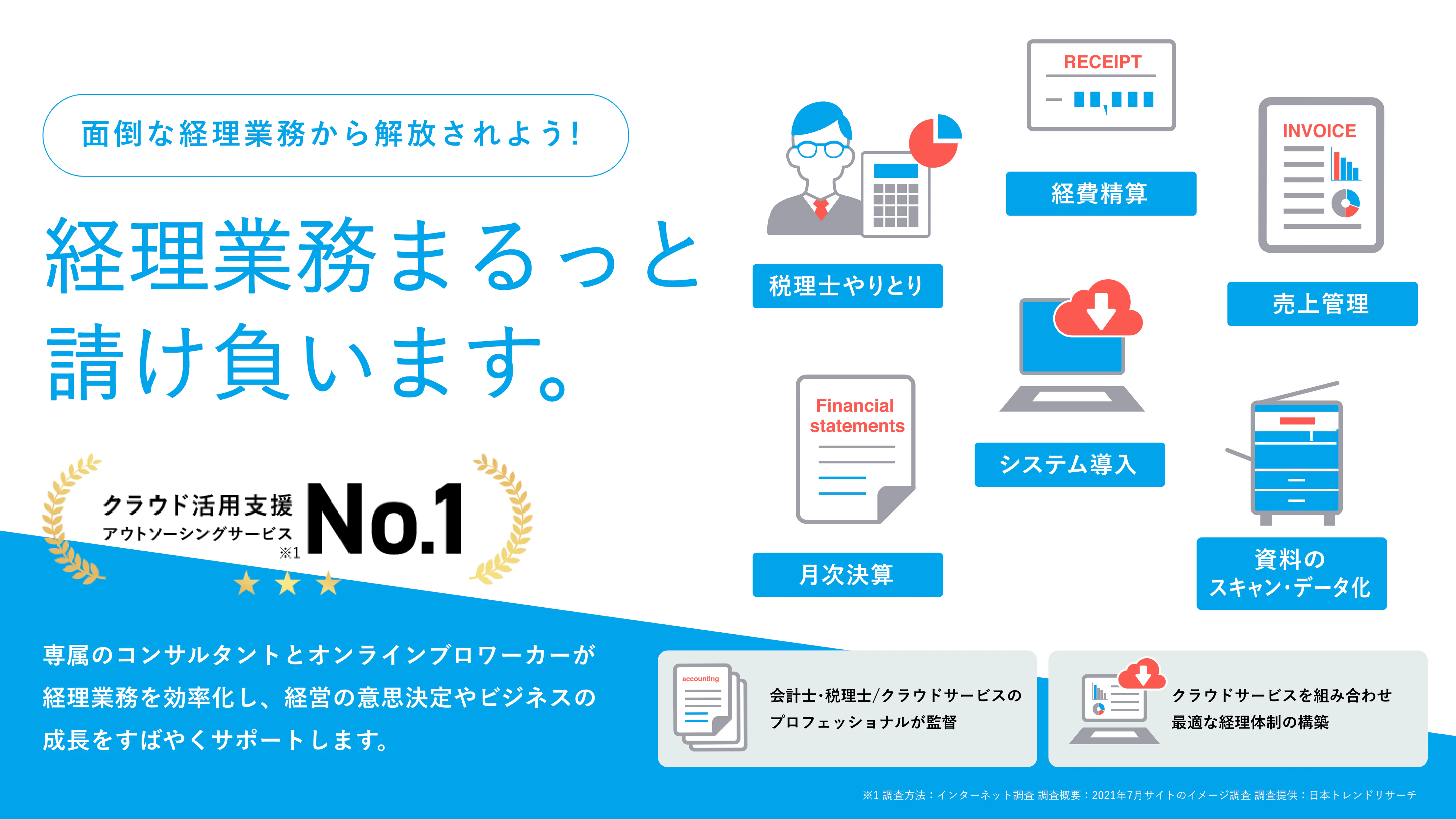

会計ソフト導入から経理業務まで一任できる、オンライン型の経理アウトソーシングサービス。実務経験豊富なプロフェッショナルな経理チームがサポートし、業務効率化と経理体制の最適化を実現します。

Remoba経理は、クラウド会計ソフトを使ってプロワーカーに経理をアウトソーシングできるサービスです。

売上・支払・経費管理、月次決算、確定申告補助まで、ルーティン業務をまるごと外注でき、クラウドソフト未導入のお客様には選定支援なども行います。

クラウド会計運用経験者など、実務経験豊富なアシスタントがチームとなり、日々オンラインで業務を進行。会計士や税理士が監督するため、導入済みのソフトはもちろん、部署をまたぐクラウドソフトとのSaaS連携も提案可能。運営会社は、IPaaSツール開発もしており、システム連携のノウハウが豊富です。経理を含むバックオフィスのデータを一元化し、業務効率化や経理体制の最適化を実現します。

経理業務の外注に精通したコンサルタントが現状をヒアリングし、クラウド会計システムの選定・導入・運用までトータルでサポート。現行のクラウド会計システムを使う方法はもちろん、業務圧迫が課題なら「システム連携で効率化」を、帳簿管理の精度向上には「最適な会計ソフトを選び」など、業務内容や課題に合わせて解決策を提案します。

システム設計に必要な要件定義策定や、導入までのWBS作成準備も不要なため、クラウド会計ソフトに不慣れでも安心です。運用を見据えて、業務フローやルールのマニュアル化、従業員説明会で社員教育を実施して、顧客側の社内体制づくりも支援します。

専門家が監督のもと、一任した経理業務をチームで正確に遂行

様々な経理プロとアシスタント達が専門チームを構築。実際の作業は、経理部門立ち上げや会計ソフト導入などの実務経験を持つ、優秀なリモートアシスタントが担当。売上やキャッシュフローなどの財務状況は、クラウド会計ソフトからいつでもチェック可能です。安心して月末・年度末の帳簿管理や確定申告の補助を任せられるため、コア業務に注力できます。

実務の実行を行う上、経費申請後、内容のチェックから振込データ作成や、売上確認の消込みまで管理体制としてもご依頼いただけます。退職による業務停滞や横領などの不正会計といった、属人化に伴うリスクを防止できます。

部署をまたぐクラウドソフト連携も支援し、経理を含めバックオフィス業務を効率化

IPaaSサービスの開発経験をもとに、複数のクラウドソフト連携にも対応。メーカーを問わず、労務、営業支援、人事、給与管理システム連携など、部署をまたぐデータの一元化が可能です。

経理を含むバックオフィス業務全体を可視化することで、業務効率化やビジネスにおける迅速な意思決定を支援します。

| 項目 | 内容 |

|---|---|

サービス名 | Remoba経理 |

会社名 | (株)Enigol |

公式サイト | https://remoba.biz/accountant |

以上、会社にとって非常に重要な貸借対照表について

●なぜ貸借対照表が重要なのか

●貸借対照表の基本構造

●貸借対照表の五つの分析指標

についてお伝えしました。

経営者の大事な仕事の一つは、事業資金をうまく活用し、利益の最大化を図ることです。そのためにも貸借対照表の分析指標から事業実態をとらえていきましょう。毎月の月次で貸借対照表の推移をとらえ、データを活用し、ぜひ経営にアプローチできる経理担当者を目指してください。