| 項目 | 内容 |

|---|---|

サービス名 | Remoba経理 |

会社名 | (株)Enigol |

公式サイト | https://remoba.biz/accountant |

サラリーマンの方であれば馴染みの深い源泉徴収ですが、様々種類があります。多くの人が源泉徴収は複雑で理解するのが難しいと思うでしょう。しかし、源泉徴収は簡単に理解できます。ここでは源泉徴収の概要を理解し、経理として会社の源泉徴収がきちんと行われているのかを確認できるよう知識を蓄えましょう。

サラリーマンの方であれば馴染みの深い源泉徴収ですが、様々種類があります。多くの人が源泉徴収は複雑で理解するのが難しいと思うでしょう。しかし、源泉徴収は簡単に理解できます。ここでは源泉徴収の概要を理解し、経理として会社の源泉徴収がきちんと行われているのかを確認できるよう知識を蓄えましょう。

そもそも源泉徴収とは、年間所得に対して支払うべき税金を事業者や支払者があらかじめ天引きし、代わりに納税する制度です。つまり従業員の代わりに会社が代わりに所得税を納付してくれているのです。源泉徴収が無ければ従業員は自分で毎年確定申告を行い、年間の所得税を納付する必要があります。日本の所得税は基本的には「申告納税方式」を採用しておりますが、全国民が確定申告を行うと、税務署の人員に対して業務が多くなりすぎてがパンクしてしまう問題があったり、複雑な税制を全国民に理解してもらい納税してもらうこともハードルが高い側面もあります。

このような問題を解決する為に、一部の業務を会社に担ってもらう源泉徴収制度が基本となりました。天引きするという意味で似たような制度として住民税徴収や社会保険料徴収があります。これらも同じ理由で事前に毎月徴収する仕組みとなっております。

源泉徴収を理解する上で登場人物として従業員、会社、国の3者が登場します。この中で従業員と国にとってメリットの大きい制度が源泉徴収制度なのです。

源泉徴収を行うメリットとして上記で述べた登場人物毎に主に以下のメリットが考えられます。

【従業員】

① 給与からあらかじめ天引きされ会社が納付手続きを行ってくれるので、支払漏れがない

② 年間で一括支払いをする必要がないので、計画的に納付が可能(使いすぎて納税できないという事態を避けられる)

【国】

① 個人から確実に税金を徴収できる

② 会社が源泉徴収に関わる事務手続きを代行してくれる為、事務負担が少ない

③ 毎月納付が行われるので安定的に収入を見込める

会社としては、代わりに納税する必要が出てくるので、事務負担が増える側面が強いですが、従業員と国にとっては非常に大きなメリットがあります。

日本において従業員を雇用し給与を支払いしている会社は必ず源泉徴収を行わなければなりません。会社を設立した後、従業員を初めて雇用する場合、事前に「給与支払事務所等の開設・移転・廃止届出書」を提出する必要があります。この届出書が提出されていれば、源泉徴収を行う準備ができている状態です。その後、実際に従業員を雇用した際は、主に以下の内容が記載された「(該当年度の)給与所得者の扶養控除等(異動)申告書」を提出してもらいましょう。

① 控除対象配偶者の有無

② 扶養親族の有無

③ 従たる給与(本業以外の給与)に該当するか否か

以上が源泉徴収を開始するまでの事前準備になります。続いては実際の流れや源泉徴収の種類に関して説明していきます。

源泉徴収は誰にどのようなタイミングで支払いするかにより計算方法や税率が異なってきます。支払いに際しては支払いの都度、調べて間違いのないように注意を払いましょう。

毎月行われる源泉徴収が給与に対しての源泉徴収です。利用する源泉徴収税額は国税庁の定める「給与所得の源泉徴収税額表(月額表および日額表)」を参照します。この時各人毎の給与所得や扶養親族の数などを考慮した源泉徴収税額を使用します。最近では給与計算ソフト等を利用すれば、扶養の情報等を入力するだけで自動的に源泉徴収税額を計算できますので、実際に源泉徴収税額表を参照することなないかもしれませんが、時間のある時に全体のイメージを確認一度自分の目で確認しておきましょう。

次は年に2回程度実施される賞与に関しての源泉徴収です。賞与の場合も給与同様国税庁の定めた「賞与に対する源泉徴収税額の算出率の表」を利用します。前月の給与の「社会保険料を控除した給与所得」に該当する「扶養親族の人数」に該当する賞与の金額に乗ずべき率を参照して計算します。こちらに関しても給与同様計算ソフトで自動出力されますが、計算式と計算方法は担当者としてしっかり理解しておきましょう。

退職金に関しても源泉徴収が行われます。退職金に関する源泉徴収は給与や賞与に対するものと少し異なりますので、注意が必要です。退職金では勤続年数によって計算式が異なります。まず退職金では支給された退職金に対して「退職所得控除」がおこなわれます。退職所得控除の計算方法は以下の通りです。

① 勤続年数20年以下 40万円×勤続年数

② 勤続年数20年以上 800万円×70万円(勤続年数-20年)

(注)勤続年数が1年未満である場合は切り上げで1年として計算

上記の計算の結果、控除額が80万円に満たない場合は、退職所得控除は80万円

続いて、課税退職所得を計算します。計算方法としては、以下の通りになります。

(退職金-退職所得控除)×1/2=課税退職所得

課税退職所得が計算できれば、最後に国税庁が発表している「退職所得の源泉徴収税額の速算表」から課税退職所得ごとの所得税率や控除額を参照し、源泉徴収税額を計算します。

このように退職金に関わる源泉徴収は一部計算が必要な場合もありますので、従業員が退職する際は都度計算し、計算間違いのないように注意しましょう。また、勤続年数が大きな意味を持ってきますので、入社日と退職日の確認も必要になってきます。

従業員ではないですが、会社と顧問契約を結んでいる弁護士や税理士に対する「料金」に対しても源泉徴収を行う必要があります。このような顧問契約を締結している弁護士や税理士に対する税率は一律10.21%となっております。但し、一度の支払が100万円を超過する場合は、20.42%に変更になります。また、司法書士や講演料等でも税率が異なりますので、発生した都度必ず国税庁のウェブページで税率を確認しましょう。

仮に報酬に関わる源泉徴収に間違いがあった場合、責任を問われるのは報酬を支払う会社側です。支払者(=会社)は必ず支払いに際して源泉徴収を行わなければならず、源泉徴収を怠った場合はペナルティとして不納付加算税と延滞税を別途課されますので注意が必要です。会社側は、依頼した業務が源泉徴収の対象となるかを必ず把握し、報酬対象者に対しての請求書への源泉徴収の記載義務がなくても、後日トラブルになった時に備えて把握しておくことでトラブルを回避できます。

以下が報酬の一部例になります。

弁護士・会計士・税理士などへの報酬/原稿料・デザイン料・講演料などの報酬/外交員、集金人、検針人、プロスポーツ選手などへの報酬/芸能人への報酬

会社が従業員に対して定期的に行う源泉徴収とは別に国や金融機関が行う源泉徴収もあります。その一つが利子所得に対する源泉徴収です。国税庁のホームページでは以下の通り規定されております。

利子所得は、原則として、その支払を受ける際、利子所得の金額に一律15.315%(他に地方税5%)の税率を乗じて算出した所得税・復興特別所得税が源泉徴収され、これにより納税が完結する源泉分離課税の対象となり、確定申告をすることはできません。

参考:No.1310 利息を受け取ったとき(利子所得)|国税庁

銀行が預金者に対して利子を支払いする場合は、銀行があらかじめ源泉徴収を行い、差し引き後の金額を支払します。このように利子に対しては、支払対象者に関わらず一律の税率が課されます。

会社の株式を保有しているものに対して支払いがされる配当金ですが、支払いを受けるものの選択により源泉徴収とすることが可能です。源泉徴収を選択しない場合、確定申告により納付を行う必要があります。国税庁のホームページでは以下の通り規定されています。

1. 上場株式等の配当等に係る利子所得・配当所得

支払金額に対して所得税等(15.315%)、住民税(5%)が源泉徴収等されています。

2. 上場株式等以外の配当等や上場株式等の配当等(大口株主等が支払を受けるもの)に係る配当所得

支払金額に対して所得税等(20.42%)のみが源泉徴収されています。

上記は源泉徴収制度を利用した場合の規定になります。それぞれ各人毎に自分に合った納税方法を選択しましょう。

会社が従業員から源泉徴収した金額は、会社がまとめて国に対して納付する必要があります。ここでは会社の納付手続きに関して解説していきます。

源泉徴収の納付に関しては、事前に「源泉所得税の納期の特例の承認に関する申請書」を提出し、その後従業員から徴収した金額を税務署に対して納付します。

支払い時期としては、従業員からの徴収実施月の翌月10日になります。これは全国一律の納付期限になりますので、経理として納付漏れが発生していないか常に確認しましょう。

納付時期に関しては、10日が原則ですが、従業員の少ない会社に対しては特例があります。従業員10人に満たない場合、源泉所得税の納期の特例の承認に関する申請書を提出することで納付時期を6ヶ月に1回に変更できます。この制度を適用した場合、納付時期は7月と12月になります。資金繰り上もメリットの大きい制度になりますので、小規模事業者は是非とも利用しましょう。

年末調整はよく聞く単語かもしれません。年末調整とは年間の納付税額をもう一度見直し、過不足を精算する作業です。月間で徴収する税率は一定のもので行われます。年末に扶養控除や各種控除等を含めて改めて計算し、正確な税率と源泉徴収額を算定しなおします。過不足に関しては、従業員のそれぞれ返金がされ、年間の所得と徴収額が一致するように修正を加えます。この年末調整があるおかげで、確定申告をする必要がないので、従業員にとってもメリットの大きい制度と言えます。

最後に確定申告です。確定申告は年末調整で計算しきれない控除等を申請する為に行います。年末調整で控除できるのは扶養控除等の一般的なものだけですので、個人毎の申請が必要な控除は別途確定申告が必要になります。確定申告は年間の所得を確定させる最後の作業となりますので、個人で行う場合は申告漏れがないように注意しましょう。確定申告の際に徴収額と差異が生じた場合は、年末調整と同様に個人口座に返金されます。会社はこの確定申告には基本的には関与しませんが、後ほど説明する会社が発行する源泉徴収票を確定申告に添付する必要があるので、経理担当者としても内容を理解しておきましょう。

会社が年間で源泉徴収した金額を各従業員に知らせるための資料が「源泉徴収票」になります。源泉徴収票は、年末調整を経て1年間の収入および所得や源泉徴収税額が確定したが決定した毎年12月以降に発行します。源泉徴収票は各従業員が確定申告を実施する際に必要な資料です。また、中途で退社した社員に関しては、退社時にそれまでの源泉徴収票をもらえます。中途退社時は注意しましょう。

上記の「源泉徴収票」に対して、弁護士や税理士に対して発行するのが「支払調書」です。支払調書は、年間の総支払金額の合計額が5万円超の場合、税務署への提出が必要となります。「源泉徴収票」と似た資料となりますのが、異なる点としては。支払調書は、弁護士や税理士個人への発行は法的義務がないことです。こちらの業務は一般的に1月頃に行うことになりますので、経理担当者はスケジュールを頭に入れて、12月の手の空いてる時に年間の支払明細等を準備しておきましょう。

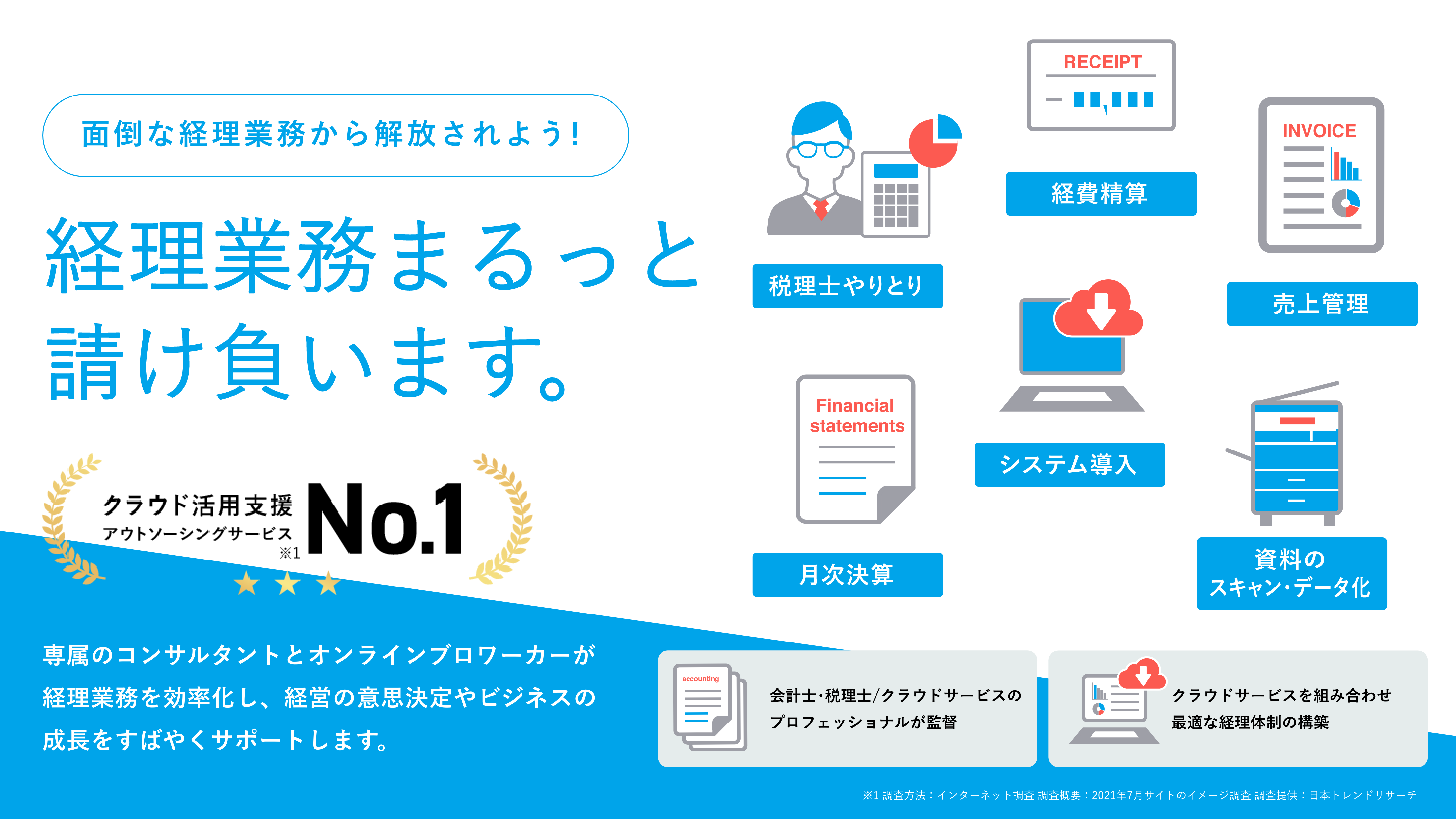

Remoba経理

会計ソフト導入から経理業務まで一任できる、オンライン型の経理アウトソーシングサービス。実務経験豊富なプロフェッショナルな経理チームがサポートし、業務効率化と経理体制の最適化を実現します。

Remoba経理は、クラウド会計ソフトを使ってプロワーカーに経理をアウトソーシングできるサービスです。

売上・支払・経費管理、月次決算、確定申告補助まで、ルーティン業務をまるごと外注でき、クラウドソフト未導入のお客様には選定支援なども行います。

クラウド会計運用経験者など、実務経験豊富なアシスタントがチームとなり、日々オンラインで業務を進行。会計士や税理士が監督するため、導入済みのソフトはもちろん、部署をまたぐクラウドソフトとのSaaS連携も提案可能。運営会社は、IPaaSツール開発もしており、システム連携のノウハウが豊富です。経理を含むバックオフィスのデータを一元化し、業務効率化や経理体制の最適化を実現します。

| 項目 | 内容 |

|---|---|

サービス名 | Remoba経理 |

会社名 | (株)Enigol |

公式サイト | https://remoba.biz/accountant |

源泉徴収制度は従業員の納税の手間が省け、国が確実に税金を徴収できる仕組みであり、社会において不可欠なシステムです。会社としては、事務手間が多いですが従業員の為に、しっかりと流れ(金額算定⇒徴収⇒納付)に沿って事務を行いましょう。従業員は年末調整を終えた後の確定申告を行わない人が大半ですので、年末調整に関しても間違いがないように注意が必要です。経理担当者として天引き額と納付額が相違していないか、納付時期に漏れがないかなどを確認しましょう。

そもそも源泉徴収とは、年間所得に対して支払うべき税金を事業者や支払者があらかじめ天引きし、代わりに納税する制度です。つまり従業員の代わりに会社が代わりに所得税を納付してくれているのです。源泉徴収が無ければ従業員は自分で毎年確定申告を行い、年間の所得税を納付する必要があります。日本の所得税は基本的には「申告納税方式」を採用しておりますが、全国民が確定申告を行うと、税務署の人員に対して業務が多くなりすぎてがパンクしてしまう問題があったり、複雑な税制を全国民に理解してもらい納税してもらうこともハードルが高い側面もあります。

このような問題を解決する為に、一部の業務を会社に担ってもらう源泉徴収制度が基本となりました。天引きするという意味で似たような制度として住民税徴収や社会保険料徴収があります。これらも同じ理由で事前に毎月徴収する仕組みとなっております。

源泉徴収を理解する上で登場人物として従業員、会社、国の3者が登場します。この中で従業員と国にとってメリットの大きい制度が源泉徴収制度なのです。

源泉徴収を行うメリットとして上記で述べた登場人物毎に主に以下のメリットが考えられます。

【従業員】

① 給与からあらかじめ天引きされ会社が納付手続きを行ってくれるので、支払漏れがない

② 年間で一括支払いをする必要がないので、計画的に納付が可能(使いすぎて納税できないという事態を避けられる)

【国】

① 個人から確実に税金を徴収できる

② 会社が源泉徴収に関わる事務手続きを代行してくれる為、事務負担が少ない

③ 毎月納付が行われるので安定的に収入を見込める

会社としては、代わりに納税する必要が出てくるので、事務負担が増える側面が強いですが、従業員と国にとっては非常に大きなメリットがあります。

日本において従業員を雇用し給与を支払いしている会社は必ず源泉徴収を行わなければなりません。会社を設立した後、従業員を初めて雇用する場合、事前に「給与支払事務所等の開設・移転・廃止届出書」を提出する必要があります。この届出書が提出されていれば、源泉徴収を行う準備ができている状態です。その後、実際に従業員を雇用した際は、主に以下の内容が記載された「(該当年度の)給与所得者の扶養控除等(異動)申告書」を提出してもらいましょう。

① 控除対象配偶者の有無

② 扶養親族の有無

③ 従たる給与(本業以外の給与)に該当するか否か

以上が源泉徴収を開始するまでの事前準備になります。続いては実際の流れや源泉徴収の種類に関して説明していきます。

源泉徴収は誰にどのようなタイミングで支払いするかにより計算方法や税率が異なってきます。支払いに際しては支払いの都度、調べて間違いのないように注意を払いましょう。

毎月行われる源泉徴収が給与に対しての源泉徴収です。利用する源泉徴収税額は国税庁の定める「給与所得の源泉徴収税額表(月額表および日額表)」を参照します。この時各人毎の給与所得や扶養親族の数などを考慮した源泉徴収税額を使用します。最近では給与計算ソフト等を利用すれば、扶養の情報等を入力するだけで自動的に源泉徴収税額を計算できますので、実際に源泉徴収税額表を参照することなないかもしれませんが、時間のある時に全体のイメージを確認一度自分の目で確認しておきましょう。

次は年に2回程度実施される賞与に関しての源泉徴収です。賞与の場合も給与同様国税庁の定めた「賞与に対する源泉徴収税額の算出率の表」を利用します。前月の給与の「社会保険料を控除した給与所得」に該当する「扶養親族の人数」に該当する賞与の金額に乗ずべき率を参照して計算します。こちらに関しても給与同様計算ソフトで自動出力されますが、計算式と計算方法は担当者としてしっかり理解しておきましょう。

退職金に関しても源泉徴収が行われます。退職金に関する源泉徴収は給与や賞与に対するものと少し異なりますので、注意が必要です。退職金では勤続年数によって計算式が異なります。まず退職金では支給された退職金に対して「退職所得控除」がおこなわれます。退職所得控除の計算方法は以下の通りです。

① 勤続年数20年以下 40万円×勤続年数

② 勤続年数20年以上 800万円×70万円(勤続年数-20年)

(注)勤続年数が1年未満である場合は切り上げで1年として計算

上記の計算の結果、控除額が80万円に満たない場合は、退職所得控除は80万円

続いて、課税退職所得を計算します。計算方法としては、以下の通りになります。

(退職金-退職所得控除)×1/2=課税退職所得

課税退職所得が計算できれば、最後に国税庁が発表している「退職所得の源泉徴収税額の速算表」から課税退職所得ごとの所得税率や控除額を参照し、源泉徴収税額を計算します。

このように退職金に関わる源泉徴収は一部計算が必要な場合もありますので、従業員が退職する際は都度計算し、計算間違いのないように注意しましょう。また、勤続年数が大きな意味を持ってきますので、入社日と退職日の確認も必要になってきます。

従業員ではないですが、会社と顧問契約を結んでいる弁護士や税理士に対する「料金」に対しても源泉徴収を行う必要があります。このような顧問契約を締結している弁護士や税理士に対する税率は一律10.21%となっております。但し、一度の支払が100万円を超過する場合は、20.42%に変更になります。また、司法書士や講演料等でも税率が異なりますので、発生した都度必ず国税庁のウェブページで税率を確認しましょう。

仮に報酬に関わる源泉徴収に間違いがあった場合、責任を問われるのは報酬を支払う会社側です。支払者(=会社)は必ず支払いに際して源泉徴収を行わなければならず、源泉徴収を怠った場合はペナルティとして不納付加算税と延滞税を別途課されますので注意が必要です。会社側は、依頼した業務が源泉徴収の対象となるかを必ず把握し、報酬対象者に対しての請求書への源泉徴収の記載義務がなくても、後日トラブルになった時に備えて把握しておくことでトラブルを回避できます。

以下が報酬の一部例になります。

弁護士・会計士・税理士などへの報酬/原稿料・デザイン料・講演料などの報酬/外交員、集金人、検針人、プロスポーツ選手などへの報酬/芸能人への報酬

会社が従業員に対して定期的に行う源泉徴収とは別に国や金融機関が行う源泉徴収もあります。その一つが利子所得に対する源泉徴収です。国税庁のホームページでは以下の通り規定されております。

利子所得は、原則として、その支払を受ける際、利子所得の金額に一律15.315%(他に地方税5%)の税率を乗じて算出した所得税・復興特別所得税が源泉徴収され、これにより納税が完結する源泉分離課税の対象となり、確定申告をすることはできません。

参考:No.1310 利息を受け取ったとき(利子所得)|国税庁

銀行が預金者に対して利子を支払いする場合は、銀行があらかじめ源泉徴収を行い、差し引き後の金額を支払します。このように利子に対しては、支払対象者に関わらず一律の税率が課されます。

会社の株式を保有しているものに対して支払いがされる配当金ですが、支払いを受けるものの選択により源泉徴収とすることが可能です。源泉徴収を選択しない場合、確定申告により納付を行う必要があります。国税庁のホームページでは以下の通り規定されています。

1. 上場株式等の配当等に係る利子所得・配当所得

支払金額に対して所得税等(15.315%)、住民税(5%)が源泉徴収等されています。

2. 上場株式等以外の配当等や上場株式等の配当等(大口株主等が支払を受けるもの)に係る配当所得

支払金額に対して所得税等(20.42%)のみが源泉徴収されています。

上記は源泉徴収制度を利用した場合の規定になります。それぞれ各人毎に自分に合った納税方法を選択しましょう。

会社が従業員から源泉徴収した金額は、会社がまとめて国に対して納付する必要があります。ここでは会社の納付手続きに関して解説していきます。

源泉徴収の納付に関しては、事前に「源泉所得税の納期の特例の承認に関する申請書」を提出し、その後従業員から徴収した金額を税務署に対して納付します。

支払い時期としては、従業員からの徴収実施月の翌月10日になります。これは全国一律の納付期限になりますので、経理として納付漏れが発生していないか常に確認しましょう。

納付時期に関しては、10日が原則ですが、従業員の少ない会社に対しては特例があります。従業員10人に満たない場合、源泉所得税の納期の特例の承認に関する申請書を提出することで納付時期を6ヶ月に1回に変更できます。この制度を適用した場合、納付時期は7月と12月になります。資金繰り上もメリットの大きい制度になりますので、小規模事業者は是非とも利用しましょう。

年末調整はよく聞く単語かもしれません。年末調整とは年間の納付税額をもう一度見直し、過不足を精算する作業です。月間で徴収する税率は一定のもので行われます。年末に扶養控除や各種控除等を含めて改めて計算し、正確な税率と源泉徴収額を算定しなおします。過不足に関しては、従業員のそれぞれ返金がされ、年間の所得と徴収額が一致するように修正を加えます。この年末調整があるおかげで、確定申告をする必要がないので、従業員にとってもメリットの大きい制度と言えます。

最後に確定申告です。確定申告は年末調整で計算しきれない控除等を申請する為に行います。年末調整で控除できるのは扶養控除等の一般的なものだけですので、個人毎の申請が必要な控除は別途確定申告が必要になります。確定申告は年間の所得を確定させる最後の作業となりますので、個人で行う場合は申告漏れがないように注意しましょう。確定申告の際に徴収額と差異が生じた場合は、年末調整と同様に個人口座に返金されます。会社はこの確定申告には基本的には関与しませんが、後ほど説明する会社が発行する源泉徴収票を確定申告に添付する必要があるので、経理担当者としても内容を理解しておきましょう。

会社が年間で源泉徴収した金額を各従業員に知らせるための資料が「源泉徴収票」になります。源泉徴収票は、年末調整を経て1年間の収入および所得や源泉徴収税額が確定したが決定した毎年12月以降に発行します。源泉徴収票は各従業員が確定申告を実施する際に必要な資料です。また、中途で退社した社員に関しては、退社時にそれまでの源泉徴収票をもらえます。中途退社時は注意しましょう。

上記の「源泉徴収票」に対して、弁護士や税理士に対して発行するのが「支払調書」です。支払調書は、年間の総支払金額の合計額が5万円超の場合、税務署への提出が必要となります。「源泉徴収票」と似た資料となりますのが、異なる点としては。支払調書は、弁護士や税理士個人への発行は法的義務がないことです。こちらの業務は一般的に1月頃に行うことになりますので、経理担当者はスケジュールを頭に入れて、12月の手の空いてる時に年間の支払明細等を準備しておきましょう。

源泉徴収制度は従業員の納税の手間が省け、国が確実に税金を徴収できる仕組みであり、社会において不可欠なシステムです。会社としては、事務手間が多いですが従業員の為に、しっかりと流れ(金額算定⇒徴収⇒納付)に沿って事務を行いましょう。従業員は年末調整を終えた後の確定申告を行わない人が大半ですので、年末調整に関しても間違いがないように注意が必要です。経理担当者として天引き額と納付額が相違していないか、納付時期に漏れがないかなどを確認しましょう。