借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 20,000 | 減価償却累計額 | 20,000 |

減価償却とは企業の損益計算において重大な影響を与える会計処理です。減価償却を一言で表すと、固定資産の取得にかかった支出を適正な期間に費用配分する処理です。本項では、減価償却に関する事項の解説や、減価償却が必要な理由と減価償却の会計処理について具体的な例を交えて解説していきます。

減価償却とは企業の損益計算において重大な影響を与える会計処理です。減価償却を一言で表すと、固定資産の取得にかかった支出を適正な期間に費用配分する処理です。本項では、減価償却に関する事項の解説や、減価償却が必要な理由と減価償却の会計処理について具体的な例を交えて解説していきます。

減価償却とは固定資産や設備投資の取得にかかった費用を一括費用計上せず、長期間に亘って費用計上する会計処理です。

例えば、4年間使用する見込みで買ったパソコンを40万円で買った時は購入時に40万円を費用計上せずに、10万円を4年間に亘って費用計上することになります。このように、使用する期間に対応して費用計上をするというのが減価償却の考え方です。

減価償却資産とは長期に亘って使用することを目的とした固定資産です。機械や建物など、取得に多額の出費がかかる一方で長期間に亘って使用できることが特徴です。また、使用や時間の経過により経年劣化して資産価値が目減りしていくことも減価償却資産の特徴です。資産価値が減少した減価償却資産は一定期間の経過で新しい資産に買い換える必要が出てきます。

減価償却資産に対して、土地など時間の経過で価値が目減りしない資産を非減価償却資産といいます。非減価償却資産は時間の経過によって価値が減少しない資産であるため、減価償却することができません。

減価償却は使用する期間に亘って費用計上をしますが、直ちにキャッシュフローに影響するものではありません。一括して固定資産を購入した場合にキャッシュは支払いのタイミングで減少します。

減価償却費は費用計上するものの、損益計算書に反映されるのみで貸借対照表には反映されません。資金繰りをする際には留意する必要があります。

また、一括購入した場合には費用計上するのみでキャッシュフローには反映されません。キャッシュフローを計算する際には損益計算書との整合に注意する必要があります。

減価償却費は損益計算書上、費用として記載されます。この費用は売上原価になることもあれば、販売管理費となることもあります。

例えば、製造業において製造にかかった機械は売上にかかる原価として売上原価として損益計算書上に計上されます。一方で、建物等の設備にかかる費用は販売管理にかかった費用として、販売管理費として損益計算書上に計上されます。

このように、ひとことに減価償却費といっても用途によって売上原価や販売管理費といった科目に分けられるのです。

会計上の費用は消費した期間に応じて費用計上をしていくべきです。これを費用収益対応の原則と呼び、減価償却のみならず会計基準における原則の1つとされています。減価償却は本来あるべき実態に即した会計処理といえるでしょう。

その他には固定資産の流動化という側面も持っています。それぞれについて詳しく解説していきます。

費用収益対応の原則とは、期間ごとに発生する収益と費用を対応させるべきという会計における原則です。

減価償却の会計処理を費用収益対応の原則という考え方に照らし合わせると、固定資産は長期間に亘って収益を生む設備投資であると考えることができます。所定の期間に営業活動に使用することになるので、営業活動にかかった費用として期間損益に基づいた費用計上が求められます。

減価償却費には固定資産を流動化するという役割もあります。固定資産は1年以上の長期に亘って投資を回収する資産です。投資を回収するには固定資産の活用により収益を得る必要があります。固定資産の活用によって得た収益は現金などの流動資産で得ることができ、この考え方を固定資産の流動化といいます。

減価償却には自己金融効果もあります。自己金融効果とは、減価償却などの支出を伴わない費用を計上することにより、減価償却費に相当する資金が企業内に留保するという考え方です。

費用として損益計算書上に表示される一方で、資産としては現金の目減りがしないので、資金を留保できるという考え方です。自己金融効果により企業は減価償却費に相当する費用を現金として留保することができます。これにより調達した資産を次の設備投資のために使用することや、事業への投資に充てることができます。

減価償却には様々なメリットがあります。期間損益を是正するという考えのもとに処理を行うので、会計実務に馴染みの無い方は煩雑に感じるかもしれません。しかし、適切な損益計算ができることや節税効果を受けられるなど、企業にとって大きなメリットがある処理であるともいえます。減価償却の会計処理を正しく行い、適正な企業会計を実現させましょう。

減価償却には適切な損益計算ができるというメリットがあります。先に挙げた費用収益対応の原則は会計の実態にも即しており、経営成績を的確に反映することができるのです。

固定資産の取得を例にとると、取得した期に一括費用計上してしまうと、その期の費用が莫大になってしまいます。減価償却を行い期間ごとの損益計算を適切に行うことで、こうしたアンマッチを防ぐことができます。会計原則に即した会計処理を行うということは、適切な損益計算をすることにも繋がるのです。

減価償却は節税効果に繋がります。法人は会計年度ごとの所得に応じて法人税を計算します。所得は収益から費用を差し引いた金額で計算されますが、所得計算上においては費用を長期に亘って計上することにより、節税効果を長期に亘って受けることができるのです。

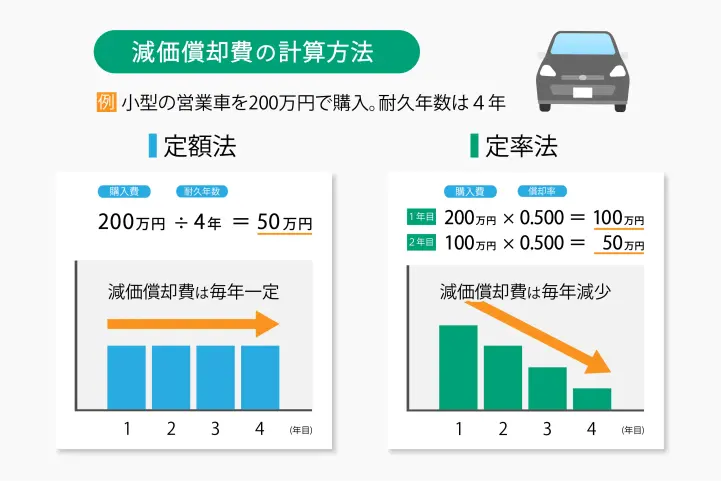

減価償却はどのように会計処理を進めていくでしょうか。減価償却の方法には大きく分けて定額法と定率法の2種類に分けられます。

定額法とは毎年一定の額で減価償却費を計上する方法です。減価償却費の額は毎年変動がなく一定であるため、定額法と呼ばれています。定額法の計算方法は固定資産の金額を年数で均等按分して計算します。

計算方法が単純で用意に計算できるため、実務上も手間が少ない簡便的なやり方とされています。

【事例A】固定資産の金額が100,000円で、耐用年数が5年である機械を例に計算します。100,000円を5年間で按分すると、1年間あたり20,000円という減価償却費が発生します。会計仕訳に起こすと以下のように記帳します。なお、記帳の方法は間接法であるとします。

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 20,000 | 減価償却累計額 | 20,000 |

定率法とは毎年一定の割合で減価償却費を計上する方法です。一定の比率で減価償却費を計算するため、定率法と呼ばれています。定率法では期末の固定資産残高に所定の償却率を乗じて減価償却費を求めます。償却率は一定であるものの、償却額は毎期減少していきます。

毎期償却率の計算をする必要があるため、実務的には煩雑な処理です。しかし、固定資産が新しい時期に減価償却費を多く計上するため、実態に即した処理ともいえます。固定資産は新品である方が高いパフォーマンスを発揮して、高い収益効果を生み出すと考えられます。費用収益対応の原則に即すと、定率法が会計の原則に即した会計処理であるといえるでしょう。

【事例B】固定資産の金額が100,000円で、耐用年数が5年、償却率が0.40である機械を例に計算します。1年目の固定資産の残高は100,000円なので、償却率0.40を乗じて40,000円が1年目の減価償却費になります。

2年目は1年目の減価償却費40,000円を差し引いた60,000円が固定資産の残高になり、償却率0.40を乗じて24,000円が2年目の減価償却費になります。3年目以降も同様に毎期末の固定資産残高に償却率を乗じて計算します。ただし、後述する償却保証額を下回った際には、償却保証額を減価償却費として計上します。

会計仕訳に起こすと以下のように記帳します。なお、記帳の方法は間接法であるとします。

【1年目】期首残高100,000円、期末残高60,000円

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 40,000 | 減価償却累計額 | 40,000 |

【2年目】期首残高60,000円、期末残高36,000円

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 24,000 | 減価償却累計額 | 24,000 |

【3年目】期首残高36,000円、期末残高21,600

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 14,400 | 減価償却累計額 | 14,400 |

定率法の計算には償却保証額という考え方があります。償却保証額とは、最低限この額は償却するように定められた額です。償却保証額は耐用年数により定められており、例えば耐用年数が5年の場合は保証率が0.108となっています。償却保証額は取得価額に保証率を乗じた金額となります。事例Bに即して考えると、償却保証額は取得価額100,000円の0.108なので、10,800円です。

通常の償却額と償却保証額を比較して、償却額が償却保証額を下回った場合には改定後の償却率を使用します。耐用年数が5年の場合、改定後の償却率は0.500です。

4年目は期首残高21,600円に通常の償却率0.40を乗じると8,640円となり、償却保証額である10,800円を下回ります。そのため、4年目以降の償却率は改定後の償却率である0.500を使用します。4年目は期首残高の21,600円に0.500を乗じて10,800円が減価償却費になります。5年目は4年目の期首残高の21,600円が基準になり、同じく10,800円と計算されますが、最終年は備忘価額として1円を残すことが一般的です。

【4年目】期首残高21,600円、期末残高10,800円

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 10,800 | 減価償却累計額 | 10,800 |

【5年目】期首残高10,800円、期末残高1円

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 10,799 | 減価償却累計額 | 10,799 |

直接法は減価償却費を計上する際に固定資産の残高を直接減らす会計処理です。例えば、20,000円の減価償却費を計上した場合は以下のような仕訳を起こします。

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 20,000 | 固定資産 | 20,000 |

このように固定資産の残高を直接減少させるため、貸借対照表上で固定資産の実質的な価値を把握することが直接法の特徴です。

間接法は減価償却費を計上する際に「減価償却累計額」という勘定科目を貸方に設定します。固定資産の残高は減らさず、減価償却累計額という科目に残す会計処理です。例えば、20,000円の減価償却費を計上した場合は以下のような仕訳を起こします。

借方科目 | 金額 | 貸方科目 | 金額 |

減価償却費 | 20,000 | 減価償却累計額 | 20,000 |

このように減価償却累計額という科目を設けることにより、固定資産のうちどれだけの額が減価償却されているかという内訳を把握することができます。

減価償却費は耐用年数に従って計算します。それぞれの固定資産に対して自由に耐用年数を設定できるわけではなく、恣意性を排除するために耐用年数が定められているのです。このように定められた耐用年数を法定耐用年数と呼びます。

例えば、先に挙げたパソコンのケースでは法定耐用年数は4年間とされています。このように、各種機器によって法定耐用年数が異なるため、個別に確認が必要です。税務上の法定耐用年数は国税庁や東京都主税局などのホームページで詳細を確認することが可能です。

減価償却費は複雑な処理であり、税務上においても慎重に処理をする必要があります。

減価償却費は正しく計上する必要があり、これを誤った処理をしてしまうと税務上の指摘を受けて税金を再計算する必要が出てきます。

税務上で減価償却費として認められる額には制限があります。償却限度額を超えてしまうと、超過した分の金額は損金不算入とされ、税務上で損をしてしまいます。

税務上で損をしないために、適切な減価償却の処理をしましょう。

青色申告を行っている中小企業や個人事業主には、少額減価償却資産の特例が認められています。取得原価が30万円未満の減価償却資産については一括で費用計上できるという内容です。

固定資産は減価償却の必要があり、費用計上していく必要があります。中小企業や個人事業主に限って少額の減価償却資産を一括で費用計上することができるため、節税効果に繋げることが可能です。

会計ソフト導入から経理業務まで一任できる、オンライン型の経理アウトソーシングサービス。実務経験豊富なプロフェッショナルな経理チームがサポートし、業務効率化と経理体制の最適化を実現します。

Remoba経理は、クラウド会計ソフトを使ってプロワーカーに経理をアウトソーシングできるサービスです。

売上・支払・経費管理、月次決算、確定申告補助まで、ルーティン業務をまるごと外注でき、クラウドソフト未導入のお客様には選定支援なども行います。

クラウド会計運用経験者など、実務経験豊富なアシスタントがチームとなり、日々オンラインで業務を進行。会計士や税理士が監督するため、導入済みのソフトはもちろん、部署をまたぐクラウドソフトとのSaaS連携も提案可能。運営会社は、IPaaSツール開発もしており、システム連携のノウハウが豊富です。経理を含むバックオフィスのデータを一元化し、業務効率化や経理体制の最適化を実現します。

| 項目 | 内容 |

|---|---|

サービス名 | Remoba経理 |

会社名 | (株)Enigol |

公式サイト | https://remoba.biz/accountant |

減価償却は期間損益を正しくするという意味で、実態に即した会計処理として必要とされています。固定資産は長期に亘って使用する資産であるため、取得にかかった費用も長期に亘って計上するべきなのです。

減価償却費の計上はキャッシュフローの動きと乖離が生じるので、会計上の損益計算や税務上支払うべき税金額にも影響が出ます。

適正な会計処理を行うことで、企業においても様々なメリットがあります。財務状況を適正化することや節税効果などその代表例です。減価償却を正しく行い、適正な会計処理を行っていきましょう。